S koncem prvního čtvrtletí roku 2022 přichází povinnost podat daňové přiznání k dani z příjmů. V dnešním článku si rozebereme, jaké v České republice existují lhůty pro podání daňového přiznání a jaké podmínky jsou nutné splnit v případě řádného prodloužení lhůty.

Pro dané lhůty je stěžejním zákonem daňový řád [1] (dále jen „DŘ“), který upravuje všeobecná pravidla pro stanovení lhůty pro podání daňového přiznání. Speciálními úpravami jsou poté jednotlivé zákony (jako například zákon o dani z příjmu a dani z přidané hodnoty).

Základní lhůta

Dle § 136 odst. 1 se „daňové přiznání u daní vyměřovaných za zdaňovací období, které činí nejméně 12 měsíců, podává nejpozději do 3 měsíců po uplynutí zdaňovacího období“. Tato základní lhůta dopadá na všechny poplatníky, kteří mají zdaňovací období trvající nejméně 12 měsíců. Tato úprava dopadá jak na právnické, tak i na fyzické osoby. Ať už poplatník má zdaňovací období od 1.1. do 31.12., nebo od 1.5. do 30.4., splňuje podmínkou trvání zdaňovacího období nejméně 12 měsíců a platí pro něj základní lhůta 3 měsíců od konce zdaňovacího období.

Prodloužení lhůty

V současné době existují dvě prodloužené lhůty. Mezi poplatníky více rozšířená a známější je lhůta 6měsíční. Ta je dle § 136 odst. 2 písm. b) DŘ uplatnitelná pro poplatníky, kteří mají buď:

- povinnost mít účetní závěrku ověřenou auditorem, nebo

- daňové přiznání podává daňový poradce na základě udělené plné moci.

V případě povinného ověření účetní závěrky auditorem platí, že 6měsíční lhůta je pro daného poplatníka tou základní. Nehledí se tedy na to, zda dané podání bylo či nebylo podáno elektronicky. U situace, kdy daňové přiznání podává daňový poradce, je důležité udělit plnou moc. Před úpravou DŘ do 31.12.2020 platilo, že daná plná moc musí být na místně příslušní finanční úřad podána do konce základní lhůty. To mělo za následek, že u poplatníků, kteří neměli povinnost ověření účetní závěrky auditorem, musela být daná plná moc podaná na finanční úřad do 3 měsíců po skončení zdaňovacího období. Tato povinnost se pro zdaňovací období začínající po 1.1.2021 změnila. V současné době postačí, když za poplatník podá daňové přiznání společně s plnou mocí poradce. Pokud však dojde k situaci, kdy daňové přiznání na základě plné moci podá daňový poradce ve 3měsíční lhůtě pro podání daňového přiznání a nejedná se o poplatníka s povinností mít ověřenou účetní závěrku auditorem, není daná lhůta prodloužena a platí ta základní. Tato skutečnost má vliv především na

placení a vyměření daně, jelikož daň je splatná v poslední den lhůty pro podání daňového přiznání.

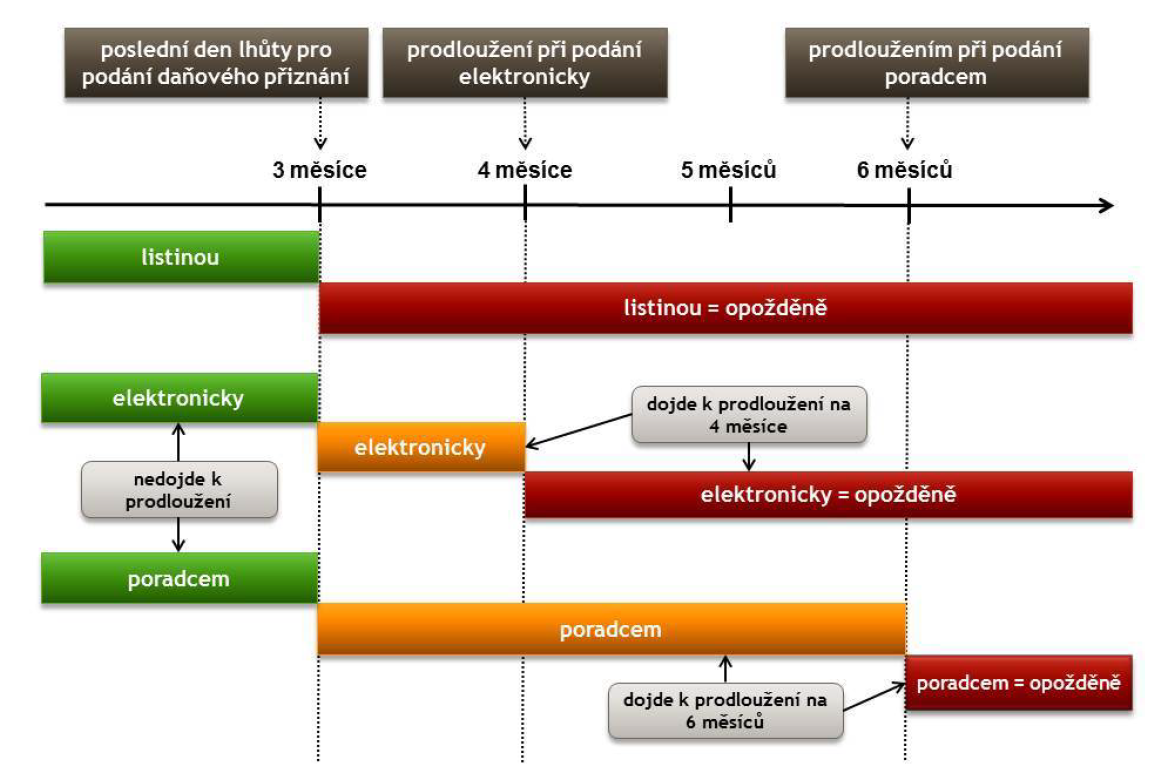

Pro zdaňovací období začínající po 1.1.2021 bylo do DŘ zakotvena nová prodloužená lhůta. Dle § 136 odst. 2 písm. a) DŘ činí nová prodloužená lhůta 4 měsíce od konce zdaňovacího období, které činí nejméně 12 měsíců. Této lhůty mohou poplatníci využít, pokud budou své daňové přiznání podávat v elektronické podobě. Pro větší přehlednost a orientaci se podívejte na obr. 1.

zdroj: Patočka 2021 [2]

Splatnost daně

Dané lhůty jsou důležité nejen pro splnění zákonné povinnosti podání daňového přiznání, ale i pro splatnost nedoplatku na dani. Dle § 135 odst. 3 je daň splatná v poslední den lhůty pro podání daňového přiznání. V praxi to tedy znamená, že poplatník, který podá své daňové přiznání v papírové podobě, má povinnost tak učinit do 3 měsíců od konce zdaňovacího období, musí případný nedoplatek na dani odvést ve lhůtě 3 měsíců od konce zdaňovacího období. Tento způsob byl pro většinu poplatníků fyzických osob stěžejní. Ve znění DŘ do 31.12.2020 ani jiná možnost než prodloužení lhůty skrze udělení plné moci a podáním přes daňového poradce neexistovala. Jak bylo

zvykem se do 3 měsíců (mnohdy v posledních dne této lhůty) od skončení zdaňovacího období podalo daňové přiznání a uhradil se případný nedoplatek na dani. Pro poplatníky, kteří chtějí využít formu elektronického podání, byla do DŘ od 1.1.2021 tato možnost zakomponována. To má za následek nejen prodloužení lhůty pro podání daňového přiznání, ale i prodloužení lhůty pro odvedení

případného nedoplatku na dani. Je důležité podoktnout, že daná úprava dopadá jak na fyzické, tak i na právnické osoby. Lhůta pro placení daně se u poplatníků podávající své daňové přiznání skrze poradce, či z důvodu povinnosti mít účetní závěrku ověřenou auditorem, nezměnila.

Navazující povinnosti

Tato část článku bude zaměřena na povinnost navazující na dané lhůty podání daňového přiznání a nedotýká se právnických osob. Řeč není o ničem jiném než přehledu na sociální a zdravotní pojištění. Dle § 15 odst. 1 zákona č. 589/1992 Sb., o pojistném na sociální zabezpečení a příspěvku na státní politiku zaměstnanosti [3] a § 24 odst. 1 zákona č. 592/1992 Sb., o pojistném na veřejné zdravotní

pojištění [4] je lhůta pro podání přehledu o příjmech a výdajích za daný kalendářní rok do jednoho měsíce ode dne uplynutí lhůty pro podání daňového přiznání. V praxi to tedy znamená, že poplatník, který podá své daňové přiznání v papírové podobě, je povinen daný přehled podat do konce měsíce dubna. Od této povinnosti se také odvíjí případný nedoplatek na sociální, či zdravotním pojištění,

jelikož ten je splatný do 8 dnů od podání přehledu o příjmech a výdajích. V případě poplatníků, kteří se rozhodnou své daňové přiznání podat elektronicky je lhůta pro podání přehledu o příjmech a výdajích stanovena do konce května. U poplatníků využívající služby daňového poradce pro podání daňového přiznání, tak učiní i u podání přehledu na sociální a zdravotní pojištění, mají tak

prodlouženou lhůtu pro podání přehledu o příjmech a výdajích do konce července. Ve všech případech platí, že nedoplatek je splatný do 8 dnů od podání daného přehledu. Nově stanovené zálohy na základě daného přehledu jsou poté splatné u sociálního pojištění do konce daného měsíce, kdy došlo k podání přehledu a u záloh na zdravotní pojištění je daná záloha splatná do 8 dnů po

skončení daného kalendářního měsíce.

Na závěr bych ještě dodal, že pokud poslední den lhůty připadá na víkend nebo státní svátek, posouvá se daná lhůta na den následující. Pro zdaňovací období roku 2021 jsou termíny pro podání daňového přiznání následující:

- 3měsíční lhůta končí 31.3.2022,

- 4měsíční lhůta končí 2.5.2022,

- 6měsíční lhůta končí 30.6.2022.

V daných termínech je také splatný případný nedoplatek na dani. Pokud Vám na základě daňového přiznání vzniká přeplatek na dani, neotálejte s podáním daňového přiznání a učiňte v co možná nejrychlejším termínu, jelikož finanční správa má 30denní lhůtu na vyplacení daného přeplatku.

Autor: Ing. Daniel Vladyka, Registrovaný daňový poradce č. 5674

[1] Zákon č. 280/2009 Sb., daňový řád

[2] Patočka, R. (2021). Metodický pokyn k aplikaci lhůty pro podání daňového přiznání. Generální finanční ředitelství. [online]. [cit. 2022-03-09]

[3] Zákon č. 589/1992 Sb. České národní rady o pojistném na sociální zabezpečení a příspěvku na státní politiku zaměstnanosti, § 15

[4] Zákon č. 592/1992 Sb. České národní rady o pojistném na veřejné zdravotní pojištění, část čtvrtá, § 24